Cos’è MakerDAO? Una pietra miliare nella finanza decentralizzata

Tabella dei Contenuti

ToggleIl protocollo MakerDAO ha senza dubbio segnato una pietra miliare nel giovane viaggio della finanza decentralizzata, meglio conosciuta come DeFi. Tanto che se dovessimo scrivere un manuale di storia sulla finanza decentralizzata, MakerDAO occuperebbe senza dubbio un posto di rilievo nella cronologia.

La sua pietra angolare è DAI, la stablecoin decentralizzata che ha già più di quattro miliardi e mezzo di capitalizzazione di mercato. DAI è diventata la stablecoin preferita da milioni di utenti. Ed è stata utilizzata in molteplici iniziative, dal finanziamento di progetti, alla ricerca di ritorni di investimento e come bene rifugio. Anche le piccole imprese hanno iniziato ad accettarla come metodo di pagamento.

Gli inizi di MakerDAO

Gli inizi di MakerDAO risalgono al 2015, quando il suo fondatore Rune Christensen, appena 25enne, pubblicò un articolo su Reddit. In quest’ultimo, ha presentato la sua idea per un DAO chiamato Maker. Ha fatto anche riferimento all’eDollar, una stablecoin costruita sulla blockchain di Ethereum, idea che dopo una serie di trasformazioni sarebbe diventata l’attuale DAI.

L’intento di Rune era di fornire alle persone una stablecoin che fosse un rifugio contro l’instabilità. Ma, a differenza della costruzione di una stablecoin centralizzata come USDT (lanciato nel 2014), ha proposto un sistema basato sulla partecipazione di diversi membri che prendono decisioni votando.

Maker ha segnato una pietra miliare nel 2017 diventando il primo protocollo basato su blockchain a lanciare una piattaforma automatizzata di prestito di criptovaluta. È stato senza dubbio il calcio d’inizio che ha accelerato quella che ora identifichiamo come finanza decentralizzata (DeFi).

Come è composto MakerDAO?

L’ecosistema ha 3 attori che lavorano insieme: Maker Foundation, Maker governance e Maker community.

La Maker Foundation è stata creata dai membri fondatori di MakerDAO. Inizialmente il suo scopo era quello di potenziare il sistema e gettare solide basi in modo che potesse reggersi da solo come un’organizzazione decentralizzata.

Chiamiamo “amministrazione ” il processo in cui un gruppo di persone prende decisioni su qualcosa in particolare come parte di quel sistema o organizzazione. In MakerDAO, l’amministrazione avviene attraverso un sistema di voto a cui si accede essendo titolare del token MKR.

Per quanto riguarda la Maker Community, dobbiamo intenderla come l’essenza di MakerDAO. La Maker Community è composta da primi utenti, appassionati di Dai, sviluppatori, dipendenti della Maker Foundation, titolari di MKR e osservatori che scelgono di essere coinvolti.

La community è presente a livello globale e interagisce in remoto nei forum di discussione. È indubbiamente intriso di un forte carattere sociale. Il DAO non può esistere senza cooperazione. Il focus è sull’utilità e la necessità di un’assemblea scientifica dell’intera comunità.

Come funziona il protocollo MakerDAO?

L’emissione di DAI è possibile grazie a uno strumento che ha cambiato le regole del gioco: Oasis. Offre la possibilità di generare DAI, una moneta con un valore ancorato all’USD che deposita una criptovaluta instabile o un’altra stablecoin (Vaults). E ha anche lavorato costantemente per incorporare RealT nel protocollo. All’inizio era possibile emettere DAI solo con ETH. L’assemblea del protocollo ha proposto e votato negli ultimi anni nuove garanzie collaterali, con i relativi rapporti di sovracollateralizzazione, commissioni di stabilità, tassi di interesse e commissioni, ecc.

Emettendo DAI con garanzie, il loro valore viene sovracollateralizzato per garantire il supporto dei DAI in circolazione. Le aste di regolamento e le riserve Maker sono meccanismi per mantenere stabile il protocollo.

Le aste hanno il compito di consentire al sistema di liquidare le posizioni di quei Vault in cui il rapporto di liquidazione è negativo, evitando così grandi perdite nel sistema. L’obiettivo è quello di coprire gli obblighi del Vault armato con la penale di liquidazione, ma vendendo la minor quantità possibile di garanzie e restituendo il resto al titolare del Vault.

In tempi d’instabilità del mercato in cui i token in garanzia diminuiscono drasticamente di prezzo, l’asta è esposta a non coprire la posizione emessa. A tal fine è stato ideato il meccanismo Maker Reserve, che entra nello scenario contribuendo con la restante posizione. Se la situazione si fa delicata, la quantità di token MKR viene aumentata per metterli in vendita, e da lì estrarre i soldi necessari per estinguere i debiti.

MakerDAO al momento

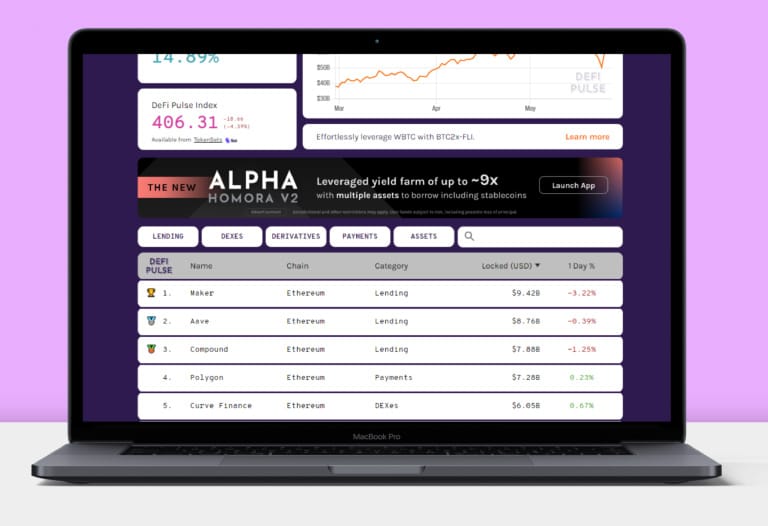

MakerDAO è rimasto tra i primi 5 protocolli con il valore totale bloccato (TLV) più alto negli ultimi mesi. Possiamo osservarlo nell’indice Defi Pulse. Maker che dimostra il suo consolidamento indipendentemente dall’andirivieni del mercato e dall’ecosistema DeFi. Attualmente ammonta a oltre 9,8 miliardi di dollari.

All’inizio del 2021, il token MKR ha iniziato una rapida escalation di prezzo. Il 1° gennaio costava solo 581 dollari. Nel mese di maggio si trova al di sopra di US $ 4500.

Il ruolo della Fondazione è sempre stato quello di costruire l’Organizzazione Autonoma Decentralizzata (DAO) e metterla nelle mani della comunità, prima di dissolversi.

Il 3 maggio, la Maker Foundation ha restituito 84.000 token MKR dal Fondo di sviluppo a MakerDAO. Ora sono sotto il controllo dell’assemblea di Maker. I titolari di token MKR hanno il pieno controllo per decidere come (o se) incorporare questa quantità di MKR nei loro piani futuri.

Luis Lozada, Business Developer di MakerDAO per LATAM, ha dichiarato a Bitnovo che i membri del forum stanno attualmente discutendo quale destino avranno i token MKR restituiti: “i diversi team all’interno di Maker stanno aggiungendo MKR e investendo per un minimo di 4 anni per i loro membri, all’interno delle loro proposte di budget”.

Sono state prese in considerazione diverse opzioni, come bruciare i token, spenderli per puntare premi o qualunque cosa decida l’assemblea. In tal caso, dovremmo aspettare quali proposte di maturazione vengono accettate e cosa fare con quegli MKR restituiti.

Lozada fa parte della Growth Core Unit che lavora per la DAO in quanto tale. Luis aggiunge: “La Fondazione è praticamente sciolta e il mio ruolo è quello di aumentare l’adozione di DAI nel mondo attraverso integrazioni con diversi partner, soprattutto in America Latina.