Qu’est-ce que MakerDAO ? Une étape importante dans la finance décentralisée

Table des matières

ToggleLe protocole MakerDAO a sans aucun doute marqué une étape importante dans le jeune parcours de la finance décentralisée, plus connue sous le nom de DeFi. À tel point que si nous devions écrire un manuel d’histoire sur la finance décentralisée, MakerDAO occuperait sans aucun doute une place de choix dans la chronologie.

Sa pierre angulaire est DAI, la monnaie stable décentralisée qui a déjà une capitalisation boursière de plus de quatre milliards et demi de dollars. Le DAI est devenu la monnaie stable préférée de millions d’utilisateurs. Et il a été utilisé dans de multiples initiatives, qu’il s’agisse de financer des projets, de rechercher des retours sur investissement ou de servir de refuge à la valeur. Même les petites entreprises ont commencé à l’accepter comme moyen de paiement.

Les débuts de MakerDAO

Les débuts de MakerDAO remontent à 2015, lorsque son fondateur Rune Christensen, âgé d’à peine 25 ans, publie un article sur Reddit. Il y présente son idée d’une DAO appelée Maker. Il a également fait référence à l’eDollar, un stablecoin construit sur la blockchain Ethereum, une idée qui, après une série de transformations, deviendrait l’actuel DAI.

Le but de Rune était de fournir aux gens une monnaie stable qui serait un refuge contre la volatilité. Mais, contrairement à la construction d’un stablecoin centralisé comme USDT (lancé en 2014), il a proposé un système basé sur la participation de divers membres qui prendraient les décisions par le biais du vote.

Maker a marqué une étape importante en 2017 en devenant le premier protocole basé sur la blockchain à lancer une plateforme automatisée de prêts en crypto-monnaies. Ce fut sans aucun doute le coup d’envoi qui a accéléré ce que nous identifions maintenant comme la finance décentralisée (DeFi).

Comment est composé MakerDAO ?

L’écosystème est composé de 3 acteurs travaillant ensemble: la Fondation Maker, la gouvernance Maker et la communauté Maker.

La Maker Foundation a été créée par les membres initiateurs de MakerDAO. Au départ, son objectif était de faire avancer le système et de poser des bases solides pour qu’il puisse se suffire à lui-même en tant qu’organisation décentralisée.

Nous appelons « gouvernance » le processus par lequel un groupe de personnes prend des décisions concernant une chose particulière dans le cadre de ce système ou de cette organisation. Dans MakerDAO, la gouvernance se fait par le biais d’un système de vote auquel on accède en étant détenteur du token MKR.

Quant à la communauté Maker, nous devons la comprendre comme l’essence de MakerDAO. La communauté Maker est composée d’adopteurs précoces, de passionnés de Dai, de développeurs, d’employés de la Fondation Maker, de détenteurs de MKR et d’observateurs qui choisissent de s’impliquer.

La communauté est présente dans le monde entier et interagit à distance dans les forums de discussion. Il est indubitablement imprégné d’un fort caractère social. La DAO ne peut exister sans coopération. L’accent est mis sur l’utilité et la nécessité d’une gouvernance scientifique de l’ensemble de la communauté.

Comment fonctionne le protocole MakerDAO ?

L’émission de DAI est possible grâce à un outil qui a changé les règles du jeu : Oasis. Il offre la possibilité de générer du DAI, une pièce de monnaie dont la valeur est rattachée à l’USD, en déposant une cryptocurrency volatile ou une autre stablecoin (Vaults). Et elle a même travaillé sans relâche pour intégrer RealT dans le protocole.

Au départ, il n’était possible d’émettre des DAI qu’avec des ETH. La gouvernance du protocole a proposé et voté ces dernières années de nouveaux collatéraux, avec leurs ratios de surcollatéralisation, leurs commissions de stabilité, leurs taux d’intérêt et leurs frais, etc.

En émettant des DAI contre une garantie, la valeur du DAI est surdimensionnée pour garantir l’adossement des DAI en cours. Les enchères de règlement et les réserves de Maker sont des mécanismes permettant de maintenir la stabilité du protocole.

Les enchères sont chargées de permettre au système de liquider les positions des coffres où le ratio de liquidation est négatif, évitant ainsi des pertes importantes dans le système. L’objectif est de couvrir les obligations du coffre armé avec la pénalité de liquidation, mais en vendant le moins de garanties possible et en restituant le reste au détenteur du Vault.

En période de volatilité du marché, lorsque le prix des tokens garantis chute brutalement, la vente aux enchères s’expose au risque de ne pas couvrir la position émise. C’est pour cela qu’a été conçu le mécanisme de la Réserve du Maker, qui entre dans le scénario en contribuant le reste de la position. Si la situation devient délicate, la quantité de jetons MKR est augmentée afin de les mettre en vente, et d’en extraire l’argent nécessaire pour rembourser les dettes.

MakerDAO aujourd’hui

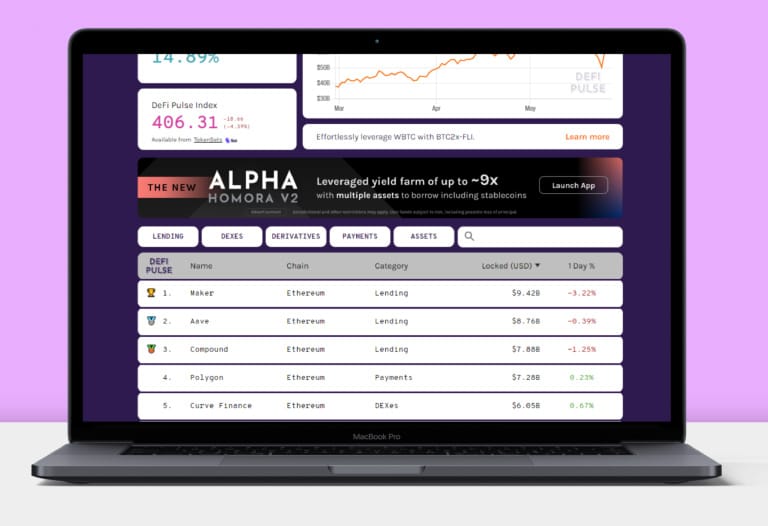

MakerDAO est resté dans le top 5 des protocoles ayant la plus grande valeur totale bloquée (TLV) au cours des derniers mois. Nous pouvons l’observer dans l’indice Defi Pulse. Maker démontre sa consolidation indépendamment des allées et venues du marché et de l’écosystème DeFi. Il se situe actuellement au-dessus de 9,8 milliards USD.

Au début de l’année 2021, le token MKR a commencé une escalade rapide de son prix. Le 1er janvier, il ne coûtait que 581 dollars. Au mois de mai, il est supérieur à 4500 USD.

Le rôle de la Fondation a toujours été de construire l’organisation autonome décentralisée (DAO) et de la mettre entre les mains de la communauté, avant qu’elle ne soit dissoute.

Le 3 mai, la Fondation Maker a restitué 84 000 tokens MKR du Fonds de développement à MakerDAO. Ils sont maintenant sous le contrôle de la gouvernance de Maker. Les détenteurs de tokens MKR ont un contrôle indépendant total pour décider comment (ou si) ils incorporent cette quantité de MKR dans leurs plans futurs.

Luis Lozada, Business Developer de MakerDAO pour LATAM, a déclaré à Bitnovo que les membres du forum discutent actuellement du sort qui sera réservé aux tokens MKR restitués: » les différentes équipes au sein de Maker ajoutent l’acquisition de MKR sur un minimum de 4 ans pour leurs membres, dans le cadre des budgets proposés ».

Plusieurs options s’offrent à vous, comme brûler les tokens, les dépenser en récompenses de jalonnement, ou ce que la gouvernance décide. Dans ce cas, nous devrions attendre de voir quelles propositions d’acquisition de droits sont acceptées et ce qu’il faut faire avec les MKR retournés.

Lozada fait partie de la « Growth Core Unit » qui travaille pour la DAO en tant que telle. Luis ajoute que « la Fondation est pratiquement dissoute et mon rôle est d’accroître l’adoption du DAI dans le monde entier par le biais d’intégrations avec différents partenaires, notamment en Amérique latine ».